【环球旅讯】(记者 曾宪皓)GDS巨头Travelport在6月初提交了上市申请,本月17日,作为Orbitz的控股股东,他们又宣布最多出售占Orbitz总股数36%的股票。通过甩卖非核心资产,Travelport希望为IPO讲个完美的故事。

而“被甩卖”的Orbitz是美国第二大OTA ,它的去向也将对全球在线旅游业的格局造成非常大的影响。潜在的买家无外乎Priceline、Expedia等OTA巨头,但携程抓住这个机会进军海外的可能性似乎更大。

Orbitz出身豪门 归属几经辗转

总部位于芝加哥的Orbitz可谓出身 “豪门”。它由美国大陆航空、达美航空、西北航空、美联航以及美国航空等五家航空公司(这五家公司当时控制了全美80%以上的航空市场份额)在1999年共同投资创办。创办Orbitz,最初是几家航空公司为对抗Expedia和Travelocity等OTA崛起及控制分销成本的对策。

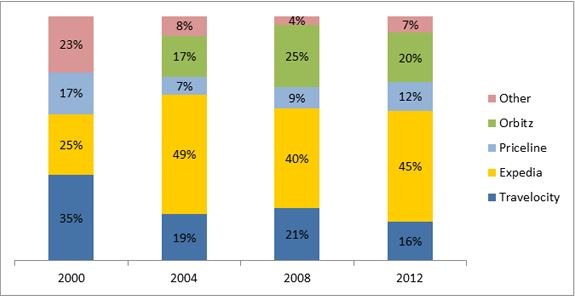

在经历了冗长的反垄断调查后,Orbitz从机票业务逐步扩展到酒店、门票、租车及旅游打包产品,旗下包括ebookers、HotelClub、CheapTickets、Orbitz Partner Network 以及Orbitz for Business,现在在美国市场是份额仅次于Expedia的综合型OTA(详见下图)。

2000-2012年美国OTA市场份额变化(以预订量计) 来源:PhoCusWright

不过Orbitz的归属也是几经辗转。在2003年独立上市后,该公司2004年被Cendant集团以12.5亿美元收购,接着被整合进Cendant集团属下包括GDS、OTA、旅游批发业务(GTA)、商旅业务、旅游科技业务的Travelport。到2006年,Cendant又将Travelport以43亿美元卖给了黑石(Blackstone)集团,而此后,Travelport在2007年将退市的Orbitz再次上市,以融资还债。

据2014 Q1财报显示,Orbitz的全球预订量约32亿美元,机票、酒店、度假业务的净收入分别同比增长1%、7%和4%,这三项业务的净收入分别占比33%、32%及15.5%,调整后的息税前利润同比增长33%,达到2870万美元。从账面上看来,Orbitz的财务成绩还勉强说得过去,但过于专注美国本土市场的事实,也让其后续增长乏力。

作为Travelport的非核心资产,Orbitz要被控股股东甩卖的传闻从未停歇过。而Travelport的上市计划,终于让传闻变成了现实。今年5月,Travelport的发言人表示:“Orbitz股权不再是公司的战略投资……因此,我们认为是时候逐渐将Orbitz股份转换成现金了。”

7月17日,拥有Orbitz 48%股权的Travelport,宣布将最多卖掉所持的3900万份、即Orbitz总股数36%的股票。从第一大股东的位置退下,表示了他们脱手OTA业务的决心。

那么,潜在的接盘者都有谁?

Expedia、Priceline似乎不太需要Orbitz

首先来看Expedia。他们在美国市场一直稳居第一(2012年的市场份额约45%),如果由老大来收购老二,二者相加的市场份额将接近2/3,导致交易很可能被美国反垄断机构所腰斩。

更重要的是,Expedia在美国最强劲的对手,是近年来大举进攻美国市场的Booking.com,面对后者的雄心勃勃,Expedia是绝没有心思再分神了。更何况,Orbitz以预付模式为主的酒店业务对Expedia本身帮助并不明显。

那Priceline呢?这个巨无霸一直致力于在欧洲以及亚太、拉丁美洲等新兴市场的拓展,虽然近两年来他们通过Booking.com和Kayak加大了对美国市场的投入,但业务重点仍然是在酒店业务和全球市场拓展。而且,从Priceline的往常的并购手法来看,他们对于这种简单加数的交易并不感冒。

总之,Orbitz对于Priceline来说,也可谓“用处不大”。

但对中国最大的OTA携程而言,情况就大不同了。如果能成功接盘,成为美国第二大OTA Orbitz的大股东,那将是携程从“土豪”到“国际范”的一次重大飞跃。以“中国旅游市场第一”的身份,如果再加上“美国第二大OTA”的新故事,携程在资本市场的受捧程度也将更上一层楼。

携程需要Orbitz吗?

对双方的业务做个全面分析,携程需要Orbitz的理由可能会有以下几点:

第一:Orbitz的业务覆盖欧洲、北美、亚太地区市场,拿下Orbitz,相当于携程直接进入了这些国家的市场。

第二:Orbitz的机票服务在美国首屈一指,在美国旅行者中拥有非常好的口碑。携程可以将其产品内容和搜索技术引入自身的平台。据悉,携程内部约有200人在从事国际机票搜索产品的开发,如果能够获得Orbitz在此方面的核心技术,将有望在短时间内缩短与国际先进水平的距离。

第三:Orbitz的酒店业务对携程的帮助会更大一些。携程在2012年8月和Booking.com达成约2年合作协议——当时Orbitz也参与了携程的竞标——由Booking.com为携程提供海外酒店预订产品。

不过与Booking.com的合作,对携程并无长期的益处,反而容易“养虎为患”。如今两年的合作协议即将到期,对于已经开始部署海外酒店签约团队的携程来说,拿下Orbitz无疑可以迅速补充携程在国际酒店产品方面的不足,更何况Orbitz已经完成了对全球预订产品和预订平台的整合。

第四:Orbitz for Business提供全球的差旅服务,携程可以借助其服务和产品网络,与其他TMC巨头在中国一较高下,并极大地提升自身在服务网络覆盖度方面的竞争力。

第五:Orbitz的移动应用技术在全球的OTA中也居于领先地位,据其财报透露,今年第一季度Orbitz 30%的酒店预定量都来自于移动设备。他们的移动经验可以为携程所借鉴。

第六:Orbitz还拥有着非常不错的管理团队。其现任CEO Barney Harford,曾任Expedia亚太区总裁和艺龙董事长,和中国市场颇有渊源。在Harford的带领下,经历了几年颓势后的Orbitz,也在最近两年实现了翻身:酒店业务快速增长;客户满意度不断提升,并在2014美国顾客满意度指数中排名第一;股价翻倍;员工满意度高,Orbitz获颁Glassdoor“美国2014年十大最佳雇主”,并居于旅游行业第一名……携程如能控股,不仅能开创海外故事,也可在企业文化、管理方式上更加多元。

携程会出手吗?

当然,携程要达成这笔交易,也不是没有疑问。最现实的一点,携程钱够吗?

携程2014 Q1财报披露,截至2014年3月31日,其现金及短期投资余额为19亿美元。而Orbitz当下股价为9美元,按账面价值,3900万股接近4亿美元。耗资4亿美元成为Orbitz的第一大股东,携程的口袋足够深,但管理层是否愿意花这么多钱,就算愿意花,双方的整合能否实现1+1大于2的效果,都是很实在的问题。

而文化隔阂、业务与人员的整合、来自监管机构的审核,都是跨国收购要面对的客观难题。毕竟携程仅在台湾、香港做过些小规模的并购及年初收购专注北美目的地旅游的华人网站途风网,几乎未踏出过华人世界。

但以携程的发展势头来看,其国内市场老大的地位,短时间内无人可撼动,优势似乎还在越拉越大。而布局国际市场可能早已在梁建章充满野心的“宏图大略”之中了。对于携程这样一家在中国市场经营了15年的公司,通过控股Orbitz撬开国际市场的一角,无论是从战略意义上来说,还是对团队的成长来说,都将是极有价值的一件事情。

根据Orbitz的公告,其出售股份的事宜在7月22日终止,相信读者在阅读本文之时,意向中的买家已经有了定论。

梁建章回归不到两年,携程已做了太多“不按常理出牌”、超乎业界想象的事情,这一次是不是?答案或许很快就会揭晓——携程2014年Q2的财报将在7月31日公布。

个人资料

个人资料  退出登录

退出登录

评论

未登录

游客

2014-07-30

说完了,没有观点!