【环球旅讯】(特约评论员 鲸涛)

2013年度财报见微知着

近期携程与艺龙先后公告财报,2013年携程净利润为9.98亿人民币(以下同),逼近历史高点,上次高点为2011年,净利润为10.84亿元;艺龙则为净亏损1.68亿元创下历史新高,前次亏损高点发生在2008年金融海啸,亏损为7659万;去哪儿上市以来第一次的年报则为净亏损1.87亿。三巨头所公告的2013年财报,高低悬殊,证明细分市场第二业者几无生存空间。2014年虽然才逢开局,价格战正进入中局,市场格局则已进入尾声,未来在线旅游格局已经明确。

| 2013年净利润 | 历史最大亏损 | 历史最大盈利 | |

| 携程 | 9.98亿元(净利) | 未亏损 | 10.84亿元(2011) |

| 艺龙 | 1.68亿元(净损) | 1.68亿元(2013) | 0.39亿(2011) |

| 去哪儿 | 1.87亿元(净损) | 1.87亿元(2013) | 未盈利 |

表一:各公司上市后历史最大单年亏损与盈利 资料来源:各公司年报

观察点:盈利门坎不断提高

激烈的竞争不断提高在线旅游企业亏转盈的门坎,最经典的范例的是10亿元这个数字。艺龙2013年的佣金收入首次达到10亿元量级,推估流水超过100亿,这个里程碑却被市场冷淡以对,原因在于亏损太大。对比竞争对手携程,携程在2009年已达到这个量级(9.41亿),而该年获利6.67亿。当然这样的对比不完全精确,携程还其有它产品线,但是酒店业务的佣金率一向最高,没理由不盈利。

价格竞争的强度凸显了两个难解的简单习题:一是经营效能(成本面),用一个双方都有公告的服务人员数据对比,如果计算服务人员的单位成本,(营业成本(Cost of Revenue)/服务人员总数),会发现携程年均服务员工成本是95,210元。艺龙则是152,807元,艺龙的成本比携程高60%。基于经济学,双方都有动机以最低的成本雇用最熟练的员工,那么高成本或许来自于无法改造的企业基因。

营业成本(2013) |

服务人员总数(2012) |

服务人员总数(2013) |

单位客服成本(2013) |

|

| 携程 | 1,037,791,000 | 9000 | 10900 | 95210 |

| 艺龙 | 260,843,000 | 1024 | 1707 | 152807 |

表二:单位客服成本 资料来源:各公司2012年报(2013完整年报尚未公告)

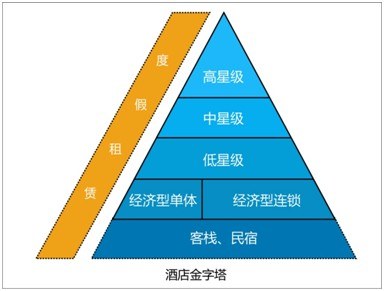

另一是产品结构(营收面),双方都没有公告酒店业务的产品结构,但合理推估,在酒店价格金字塔中,艺龙并没有办法在专精金字塔底层经济型及低星的团购酒店后,有效深入高星级酒店,放量增长,因此跨不过转盈门坎。携程与去哪儿在四季度出票量都接近1500万张,但一盈一亏,也体现了盈利门坎不断提高的现况。

图一:酒店金字塔

门坎提高的原因,笼统的说是起因于价格战。深入的说,是由于领头羊与竞争者在经营效能与产品结构的差距太大,领头羊只要有意牺牲1%的营业利润率,进行包括价格、技术、产品的改良性投资,就很可能让不能不跟进的竞争者降低2%甚至更多倍的营业利润率,被推入亏损深渊。

携程下一程:酒店、度假双箭头战略

在线旅游不是能让携程躺着数钞票的世界,竞争者风起云涌,稍有不慎,市场份额如逆水行舟,不进则退。分析财报电话会议,推估携程的战略,应是基于在线旅游的增长率,与时间赛跑,聚焦在酒店与度假两条产品线的扩张。

1) 战略奠基于市场增速:在高利润率与高增长率之间,携程显然选择了高增长率。携程近年奉行的价格竞争战略,可说是基于在线旅游市场的年复合增长率(CAGR, Compound Annual Growth Rate)而定。基本假设是:在线旅游市场若维持30%以上的增速(CNNIC,《在线旅游市场发展趋势白皮书》),任何企业只要价格、服务、产品数能做到平均水平(特别是价格),理论上至少要有30%左右的年增长率。这个战略经细化,也为中国的细分市场门坎定了调:在携程进入的细分市场,携程有能力将价格战对利润率的影响做到同业最低,如果市场竞争趋于激烈,未来很可能是第一名盈利赚份额,第二名亏钱赚份额,第三名亏钱后连份额都没有。途牛与同程纷纷表示要在巨头注意前做大,其实也反应了携程这个战略。

2) 酒店仍有扩张契机:2013年四季度携程的酒店间夜増速(55%)与佣金(6.42亿)双双突破淡旺季因素,环比超过第三季,这是个重要的信号,代表携程在酒店领域渐趋主动。根据日前媒体,携程成立了大住宿事业部,收编松果与途家,可以推估,携程在深耕酒店金字塔后,会向下拓展客栈与民宿,同时一并整合类酒店的度假租赁市场(加入图一的虚线部分),这两块市场目前还没有规模盈利的例子。2015的挑战就在于是否可以顺利扩大基本盘,并站稳深耕。

3) 与大度假市场竞时赛跑:中国酒店领域创业机会已微,但大度假领域仍处浑沌。近期丰沛资金此起彼落进入度假的细分领域,APP创业群雄并起,也可以看出资金希望在巨雄崛起前掌握交易筹码,用流量换取退出。近期携程所公告的途风、蝉游记、一嗨、易到投资案,无一不位于这个范畴。这块还在早期的大度假市场蛋糕,能切分的领域太多,特别与目的地高度相关的门票与用车,会是基础中的基础,因此近期战况仍频。携程投入逻辑类似围棋棋盘的矩阵方式,先在重要地方占有据点,与时间赛跑,静待后续整合。这方面对于产品整合与团队执行力要求很高,若只是财务投资就可惜了。如果能成为领头羊,未来佣金应有与酒店佣金等量齐观的潜力(2013年携程酒店佣金约22亿,度假佣金约9亿)。

艺龙下一程:专精酒店进退两难

艺龙现况是眼看酒店市场不断蓬勃发展却吃不到获利,但下一个要面对的挑战很快来临,专精酒店之后,也必须为All-in的后果买单。

1) 由繁入简易,由简入繁难:专一于细分市场是不可逆的旅程,撤守次要产品线,缩小一站式服务产品线专攻细分市场容易,但是从细分市场转回一站式服务太难,要在产品、价格、服务做齐,样样都是成本,重新培育出竞争力还要时间成本,用金钱换取时间还是成本。艺龙近期推出了火车票业务,可以作为后续观察指标。

2) 移动投资无着力处:用投资快速增强移动端的战力是正确的抉择,艺龙宣布以1亿美金投资旅游移动应用。难度不在于现金少于对手,在于艺龙聚焦酒店,但酒店细分市场的无线应用被证明难以形成规模,无论是米途(艺龙投资)、酒店控、今夜特价酒店、快捷酒店管家,都无法因应注资快速扩张规模。艺龙有钱却没有好的酒店应用可以投,非酒店应用又难以跟本业形成综效(Synergy)。

3) 梦醒时分、下家难寻:艺龙让Expedia有机会为美国资本市场造个很好的海外梦,以2013第三季度来说,艺龙的APP下载量3,500万,占Expedia整个集团(Expedia、Hotels.com、Expedia Affiliate Network、Egencia、Hotwire、艺龙、trivago、venere)8,000万的43%以上(四季度未公告Earnings Infographic);艺龙四季度740万间夜则占总集团间夜3,710万间夜约20%,间夜同比増速48%也高于集团均増速25%。作为已在Nasdaq上市的成熟公司,艺龙每季不断亏损,对母公司来说绝不理想。如果有一天故事不被重视了,相信Expedia早已考虑到了觅将僵局,换新CEO主攻酒店萧规曹随固然不会改变现况;若要让新CEO重建产品线,成本还是天文数字。目前看来,必须更改定位才有生机,比如Travelocity将运营归由Expedia统筹或许是一种方式;另外,如果单纯看流量,相信也会有传统旅游业者愿意接下它作为一个在线入口。

去哪儿下一程:需从落后赶追的成本陷阱突围

去哪儿原为媒体平台,已以酒店直销及酒店团购半只脚踏入OTA。试图更全盘掌握盈利机会的同时,也必须承受OTA的高技术与高服务的投资成本,这些费用并非一次性,而是愈来愈大的常规费用。去哪儿在自愿踏入成本陷阱后,如何在业务面有效突围,是2015年前的最大挑战。

1) 机票能否成功涨价是关键:根据推断,去哪儿在2013年四季度的机票出票量已与携程等量齐观,约1500万张。接下来有个问题是,相同的票量携程可以取得5.8亿的佣金,去哪儿却只取得1.6亿的广告收入。简化的算式是,中间的差额4.2亿是让利给中小代理的佣金,去哪儿只要倍数提高广告售价,可以瞬间获利(不计客户流失,若广告收入增加250%,即增加2.4亿,可弥补2013年1.87亿的亏损)。但更合理的事实是,去哪儿上的代理有80/20法则,有80%的代理是低转化率(高广告点击次数,主要获利靠退改)的,但另20%的高转化率的代理,因为量大,是有资格谈更低费用的,过度调高点击费用会对80%的代理产生致命的影响,若这80%的代理离开平台,会让去哪儿更被20%的大代理牵制,这对去哪儿也是致命的。因此广告的当前售价很可能已经是妥协后的结果。考虑到航司给的机票佣金率每年同比微幅下调,难以上涨,未来是否能成功涨价是关键。

2) 酒店战略需兼顾OTA与媒体定位:OTA式的酒店成长性是去哪儿的主要故事。四季度去哪儿酒店收入环比成长6.6%(5340万元),但间夜量环比下降21%(430万间夜),低于携程(环比增长4%),虽然环比衰退符合旅游行业的淡旺季规律,但是这体现了与携程竞争,去哪儿似乎更倾向高利润而非高份额,这样的战略是否来自强化自签酒店、是否延续,值得观察。近期CPC竞价排名是去哪儿的重点业务,但酒店直销背后代表的巨额CPS佣金也不容忽视,去哪儿必须兼顾OTA与媒体定位,将两种模式分流到不同需求的代理,避免在2015年前一直摇摆于高利润与高份额战略之间。

3) 移动应用是终极的供应商博弈:移动端一样是去哪儿的未来。与同业一致,去哪儿移动的转化率是比Web高的,但移动上的每千次查询收入190.8元却低于Web的557.7元很多(依招股说明书,新信息未公告),推估出现倒挂的逻辑在于,移动的SaaS模式属站内交易,拦截了客户在代理进行交叉消费的可能,只好以低价减少抗拒。如何将移动应用做成即便是饮鸩止渴,代理也必须使用,是去哪儿在移动时代面临的难题,如果可以做到让代理放弃坚持,这部分的涨价很可能比Web更容易。但从更宏观的角度看,移动端的产品仍然会控制在携程价格战的主旋律中,增收不增利的被动现况仍须突围。

携程、艺龙、去哪儿的竞争态势,已为中国在线旅游市场格局定调,这样的格局可能会延续到2015甚至2020。当然细分市场并非别无机会,而是说客观环境已不提供落后者赶超的机会。但对云云创业者来说,在巨头进入前,通过耕耘细分市场寻求收购退出(特别是度假领域),还是相当有效的经营方式。

个人资料

个人资料  退出登录

退出登录

评论

未登录