*本文为评论员投稿,不代表环球旅讯立场

01

东北亚最大私募基金

为什么是MBK,而不是日本财阀?

在东北亚私募市场中,MBK Partners(한국어, 安博凯)作为管理规模超过300亿美元的旗舰级基金,拥有难以取代的特殊地位。

相较之下,与韩国略小于它的私募基金相比,它更热衷于泛旅游类资产。其后的IMM프라이빗에쿼티(约260亿美金)除了持有本国的HanaTour,与Hahn & Company(约240亿美金)相同,虽已跻身亚太一线基金,但对旅游没有明显偏好。MBK则是少数长期操作中韩日跨境旅游资产的私募基金之一。

与日本市场的反差更为深刻:尽管日本GDP总量大幅超越韩国,但若不计创投型基金(如SoftBank Vision Fund I高达1,000亿美元),仅就专注收购(Buyout)的私募基金而言,MBK在资产管理规模与跨境退出纪录上,远超过日本三大本土私募Japan Industrial Partners、Unison Capital、Polaris Capital Group。

这来自于治理结构与风险文化的差异。韩国企业经营文化在IMF金融危机后逐渐形成财阀式企业垄断,使PE得以在控制权、市场估值与产业周期中找出套利节点。相对地,日本企业长期由银行团主导、企业集团(keiretsu)交叉持股,将外部PE视为威胁者而非重整者,即使面临亏损,也往往倾向清算或并入大集团,而非引入PE资本重新估值。

MBK正是在这样的制度落差中,建立起一条横跨中、韩、日的估值叙事通道:哪里有资产折价,哪里有退出窗口、哪里的监管允许讲故事,它就在哪里重组、配置与等待。

02

下一个问题是

这种模式在中国还能成立吗?

从USJ到KT Rental:MBK的旅游资产操作逻辑

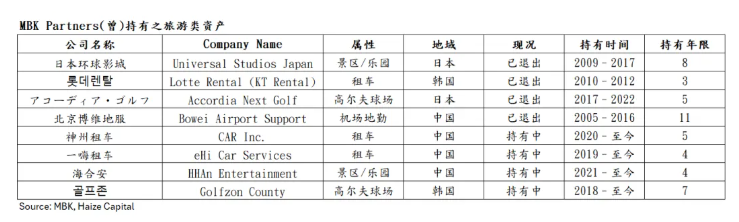

MBK对于旅游相关场景的投资偏好高度一致。从主题乐园、用车服务、高尔夫场地,到机场地勤,其已退出案例呈现出可复制的操作逻辑:

MBK对于泛旅游场景的偏好可谓明确:从主题乐园Universal Studios Japan、租车公司KT Rental(乐天收购后改名为Lotte Rental)、中国北京地服博维、再到日本的高尔夫球场运营商Accordia Next Golf,MBK建立起一条涵盖主题乐园、交通节点、用车服务与休闲运动的场景型资产链条。

以日本环球影城(USJ)为例,当年MBK与高盛买入时,其刚从环球总部手中脱离独立,处于亏损边缘,而退出时推估市值高达45亿美元,一般认定翻倍回报与20倍PE齐现。从持有时间看,也可得知其对“场景性资产”的套利预期非属短线投机,更偏向制度型资产管理逻辑。

综观四个已退出案例,MBK平均持有时间约在5–8年之间,并多以拆分资产、转让予战略投资人或上市为主要退出路径。这些操作显示出MBK特有的“估值叙事”能力——不深度参与营运,而是以制度型资产管理视角进场,在宏观周期与叙事饱和高点时退出。

低卖高卖当然是万变不离其宗的商业逻辑,但要确定公司不会清算收场,却需要行业能力积累,MBK通过退出经验,应已有一套能在不同语境重复部署的估值设计与叙事节奏,并自认为能在重资产旅游领域稳定重复的模型。这也反映了MBK“危机入场、高点套利、不涉足营运、对产业周期有一定自信”的事实。

03

中国版本的

“KT Rental + USJ”组合

MBK在中国的三项旅游类资产布局:神州租车(CAR Inc.)、一嗨租车(eHi Car Services)、海合安(海昌文旅部分资产),进场时点恰好位于疫情初步受控、资本市场信心低点的2020–2021年间。当多数机构对旅游板块仍抱持观望时,MBK选择介入,反映其对中国中长期旅游叙事与退出信道的判断模型已有自信。

目前MBK在中国持有的三大旅游资产:神州租车(CAR Inc.)、一嗨租车(eHi Car Services)与海合安,恰恰对应了其在韩国与日本操作过的两类资产逻辑:B2C车队平台租赁与重资产主题乐园。透过私有化脱离上市市场,MBK获得对估值的主导权。

海择资本的观点是:不到五年时间,疫情已过,旅游全面回暖,这些资产目前就处于叙事重启与估值增长的窗口。相对于过往严峻的疫情防控,在当前地缘政治上,旅游已经成为中国对外正式开放的连结主体,中国国内旅游与入境游皆已回暖,无论从实际需求(用车、休闲)还是叙事主题(消费回补、过境开放),这些资产都已迎来潜在溢价。若参照MBK过往对KT Rental与USJ的操作方式,其中国资产已颇有历史成功模型的“中国版本”镜像。

04

退出挑战

旅游资产的估值试验场

MBK最大的不确定,来自中国资产退出机制本身的模糊性。在此前中美金融监管对抗与地缘政治偏执加深的背景下,金融投资的泛政治化举世皆同。需跨越国资审批、外汇限制、地方政府干预等多重制度防线。这也是为什么我们认为可以从MBK的退出可以视为是一场商业实验与政策心理测验。

此前携程体面、有序地退出MakeMyTrip,是一场非市场逻辑主导但仍能获利收尾的案例。如果MBK能在神州或海昌这类资产上顺利退出,不仅是资本回收,更是一种被国家与市场双重认可的退出范例,这可能成为中国资产退出下的一个新突破点。

退出前,我们认为还有以下三条潜在溢价增强路径值得关注:

1.景区+用车结合:场景一体化带来更完整的消费体验(对标境外Booking的Connected Trip);

2.租车+网约车平台结合:更灵活的产品线与消费体验(对标Uber与Turo的策略结盟);

3.国民旅游与入境旅游并进:政策与真实需求的双重回补下,可能推高资产估值叙事。

在中国制造与数字平台增长遇压的背景下,服务业中的“可叙事化”资产组合,也许是新时代的招商密码。而MBK持有的神州、一嗨与海合安三项资产,可能会是一场跨国估值与引资成长的新原型场景。

个人资料

个人资料  退出登录

退出登录

评论

未登录