受全球新冠疫情蔓延的影响,2020年以来,以机场等出入境口岸为核心渠道的旅游免税零售产业格局正在发生变化。以前,只能在机场逛的免税店,不断试水线上商城,同时降低购买门槛,如今人人皆可线上购买,且价格跟此前机场免税商品几乎相同。近日,位于海口的“世界最大”单体免税店开业,进一步打开了中国免税店消费市场格局。

线上的热闹没有掩盖疫情带来的线下免税店客流量骤降。10月28日,中国免税店龙头中国中免发布了第三季度财报,受疫情影响,财报显示营收、净利双降,其中净利润下降7成。

中免是如何持续扩大版图的?“冲出”机场后,中国免税店的市场空间有多大?未来行业有何新机遇?钛媒体·钛度图闻最新一期带你了解中国免税店“走俏”背后不容忽视的生意经。

中国免税市场“乘风破浪”,潜力巨大

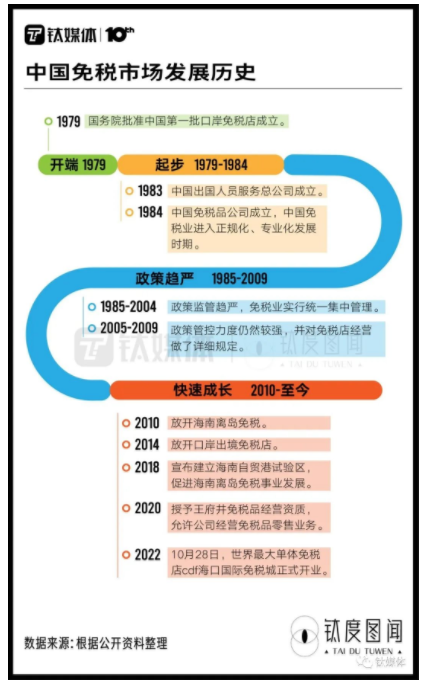

中国的免税行业起源于1979年,至今已经有40余年的发展历史。彼时,经国务院批准,中国第一批口岸免税店成立。这一时期,中国免税行业仍处于探索阶段,布局免税业务的企业屈指可数;随后几年,中国出国人员服务总公司、中国免税品公司(中免前身)陆续成立,中国免税业进入正规化、专业化发展时期。

1985-2009年,中国的免税品行业逐步走向市场化,但政策监管较严,免税业实行统一集中管理,并对免税店经营做了详细规定;中国免税行业起步开端早,但直到近10年才放开政策。

2010年,离岛免税政策在海南试行,中国免税行业进入国际化发展阶段。随后几年,我国免税品市场规模呈上涨态势,免税行业政策走向宽松。2014年,口岸出境免税店放开;2018年,海南自贸港试验区宣布建立;2022年,世界最大单体免税店cdf海口国际免税城开业。

数据显示,疫情前中国免税品市场规模持续扩大,中国免税品市场规模从2017年的299亿元增长至2019年的501亿元,增速达67.6%;由于疫情的有效控制和消费回流的政策利好,中国免税品市场迅速回暖,2021年同比增长46.2%,实现481亿元的收入,约为2019年规模的96%。中国免税市场的消费潜力对品牌存在一定吸引力。

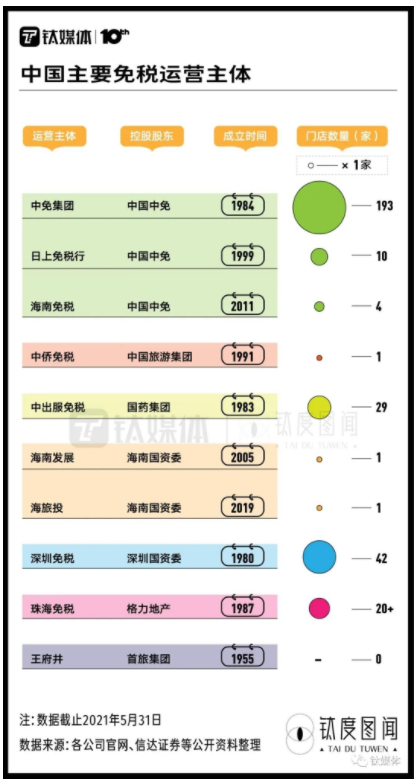

目前,国内免税行业进入壁垒较高,从事免税业务必须经过国务院或其授权的政府部门批准。截止目前,全国主要有10张免税牌照,分别属于中免、日上、海免、深免、珠免、中出服、中侨、海旅投、海发控、王府井。

其中,中免独占鳌头,中国中免门店数量最多,且以离岛免税及机场免税见长;珠免、深免口岸门店占比较高,而中出服免税市内免税门店占比较高。

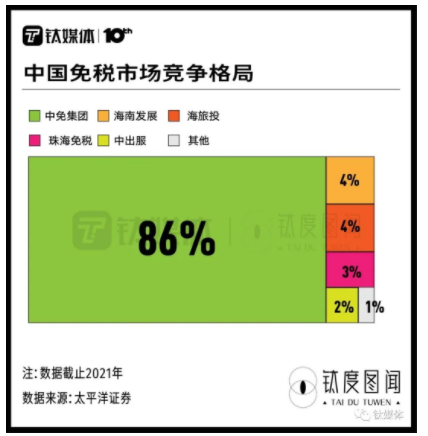

因行业准入门槛高,免税行业市场高度集中。中国中免作为最早经营免税的公司之一,2021年凭借413亿元的免税销售收入,取得国内免税市场86%的市场占有率,保持着绝对领先地位。

免税巨头中国中免,难逢敌手

2022年8月25日,中国中免正式于香港交易所主板挂牌上市,招股价为每股158港元。中国中免赴港上市,正式步入“A+H”股时代,向国际化市场又迈进了一步。

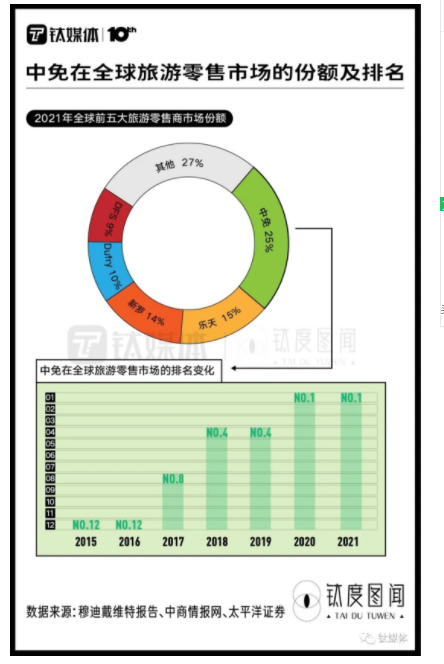

中国中免既是国内免税龙头,同时也是全球最大的旅游零售商。2021年以669亿元销售规模占据全球旅游零售市场25%,排在后面的是乐天、新罗、Dufry和DFS,这5家免税店市占率合计73%,市场集中度较高。

根据穆迪戴维特报告,按零售销售额计算,其全球排名在过去十年间不断攀升,从2010年的第19名提升到2015年第12名,2019年跃升至第4。受全球新冠疫情蔓延的影响,2020年以来,全球免税业销售额最高的公司,不再是久居此位的瑞士公司Dufry,而是中国中免。

中免的快速增长和未来巨大的发展空间,离不开国内政策红利。那么,中免是如何顺利扩大版图的?

中国中免的前身,是成立于1954年的中国国旅,免税业务始于2004年与中免集团的重组改制。很长一段时间里,免税业务都不是公司的核心业务。2017年开始,公司开始发力免税业务,此后公司盈利能力迅速提升。

近5年年报数据显示,公司的成长能力和盈利能力都较为突出。2017-2021年,中国中免年收入从282.82亿元增加至676.76亿元,净利润增加了279%,从25.31亿元增加至95.92亿元。

中免的一系列扩张动作,带动了公司盈利能力的提升。2017-2018年,中国国旅收购了日上(中国)和日上(上海)的股权,中免直接控制了首都机场、虹桥机场和浦东机场三大机场免税业务;2019年1月,海南省国资委将其持有的海免51%股权无偿划转至中国旅游集团;2020年5月,中免再次收购海免公司51%股权。

但2022年前三季度,中国中免实现营业收入393.64亿元,同比下降20.47%,净利润同比下降45.48%。针对业绩下降,中国中免的解释为,一方面,报告期内疫情频发,公司经营受到较大冲击,归母净利润大幅下降。另一方面,报告期内,中国中免完成港股发行上市,股本增加,叠加归母净利润下降,导致每股收益同比下降。

免税店冲出机场,离岛免税成增长新动力

2020年以来,新冠疫情对机场免税零售渠道的冲击是致命的,2020年全球免税巨头Dufry的销售额顺势下滑,然而中免的业绩逆势增长,原因在于后者大举扩张离岛免税店。

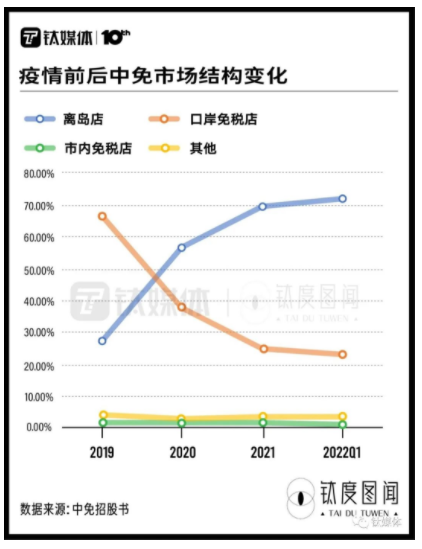

按照零售渠道划分,中免的营业收入来自于口岸免税店、离岛免税店、市内免税店及其他渠道。疫情前,口岸免税店作为传统渠道,是中免最大的收入来源,2019年占收入比重为66.3%。但疫情下,出入境受到限制,对口岸免税营业额影响巨大。2020年以来,离岛免税店占比逐渐扩大,从27.6%扩大到72.1%,逐渐成为中国最大免税渠道,离岛免税店显然已成为疫情后中免最主要的收入来源。

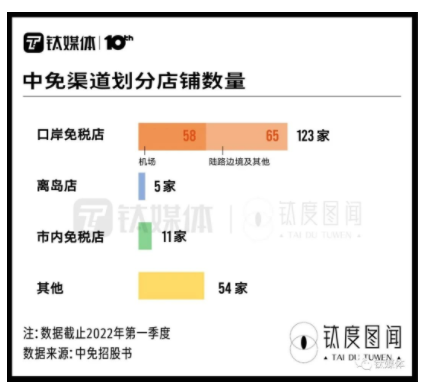

中免离岛免税业务的飞速发展从店铺数量中也可看出。2022年第一季度,中免拥有123家口岸免税店,它们创造了39亿元的收入,而仅有的5家离岛免税店则创造了121亿元收入,平均每家店在该季度销售了超过24亿元的免税商品。

2020年之前,离岛免税政策尚处相对早期的阶段,免税额度仅为3万元/人/年,且商品种类较少,因此离岛免税消费金额维持较低水平,消费金额从2011年9.86亿元增长至2019年134.9亿元。

2020年,海南离岛免税发展迎来机遇,免税支持政策频出,海南自贸港建设,离岛免税购物限额增至10万元、免税商品品类增至45种、取消8000元以上商品行邮税、调整免税品限购件数。在出境受限、大量海外消费回流、政策加码的背景下,海南离岛免税销售额迅猛发展,2021年购物金额为494.7亿元,实现了近翻倍增长。

未来,在海外消费持续回流、海南省自贸港建设的预期下,海南离岛免税市场将有更广阔的发展空间。

线上业务冲淡线下客流影响,市内免税值得期待

新冠疫情同时也加快了免税店的数字战略部署,开通了新销售渠道。中免积极布局电商业务,扩大电商销售,分别开发离岛免税线上预定小程序“cdf海南免税”和离岛补购小程序“cdf会员购海南”,中免公司将线上订购及销售的免税商品归类为免税线上销售,将线上订购及销售的有税商品归类为有税线上销售,大力发展线上业务,旨在冲淡线下客流不振带来的影响。

2020年-2021年间,中免免税在线平台业务销售收入分别为246亿元和318.6亿元,其中,有税在线销售收入同比增长21%,免税在线销售额同比增长62%。截至2022年Q1,免税线上销售收入为19.8亿元,而有税线上销售收入为52.1亿元。疫情改变了消费者的消费习惯,在线业务成为线下业务的有益补充。

中免线上渠道业务发展表现优秀,自有平台cdf会员购注册会员数自2018年的40万人增长至2022年Q1的2190万人。

疫情前,中免主要以免税业务为主,有税业务占比仅为2.4%。而疫情下,线上渠道已经主要由有税业务构成,线上布局驱动有税业务实现高增,公司有税业务营收占比自2.4%提升至31.3%,有望成为新的增长动力。

除了线上业务,市内免税市场也值得期待。市内免税指的是在城市商圈内的免税店进行免税购物,相较于机上免税、机场免税,市内免税店距离城市居民更近,租金成本相对更低,节约时间与空间成本,提升购物体验。2019年,中免先后在青岛、厦门、大连、北京、上海开业5家市内免税店,为市内免税提前布局。

处于成长期、政策红利期的中国免税消费市场正在提升。不管是龙头企业还是新入局玩家,面临的都是一个巨大的增量市场。各类参与者相继进入,市场有序竞争,将是常态。

数据来源:钛媒体科股宝、商务部、前瞻产业研究院、各公司官网、信达证券、太平洋证券、穆迪戴维特报告、中商情报网、中免公司财报、中免招股书、海口海关、西南证券、国盛证券等。

个人资料

个人资料  退出登录

退出登录

评论

未登录

查无此人

2022-11-10

我一直觉得中免干脆改名叫GZW,股价还能翻倍。