【环球旅讯】(特约评论员 李瀚明)对于旅客而言,OTA或者TMC这样的Aggregators(整合者)一方面将不同航司在同一航线的价格放在一起比较,另一方面将不同航司的航线网络整合在一起扩大覆盖范围——但当航司自己解决了这两个问题以后,它们也就失去了存在的意义,而变成了纯粹的额外成本。这种时候,航司和大客户「绕过Aggregators」就势在必行了。

之前环球旅讯发布一篇关于安永(Ernst & Young)和美国航空基于区块链合作的内容,通过这种合作,安永职员可以直接向美国航空发起预订,而无需经过Aggregators。

我为美国航空的竞争对手提供过类似的方案,大概明白安永和美航合作的逻辑,在此展开说说。

01

竞争不存,工具焉附?

我们假设某人需要在纽约和洛杉矶之间出差。

假如这条线上只有一家承运人A,显然旅客不需要去OTA买票——OTA作为额外的一层,显然带来了交易成本。旅客所需要做的就是点开官网(或者去A的售票处),买票就完事了。

但是,如果市场上出现了一家新的承运人B与A竞争,旅客就会开始比较。如果没有OTA的存在,旅客需要先去A问问,再去B问问,这当中就需要一些时间。而OTA通过票价缓存和整合机制,以中间商的形式帮助旅客做了这个事情。

那么谁支付给OTA相关的劳动报酬呢?可能是买家,也可能是卖家;可能是定额的手续费,也可能是按票价金额计算的手续费。如果是买家支付定额手续费,那OTA就把最便宜的推送给买家;如果是卖家支付按比例的回扣,那就把回扣最高的推送给买家。

可以看到OTA是依托于竞争而存在的。同一条航线上的经营人越多,OTA的市场地位就越吃重——它相当于军备竞赛里的「军火商」。因此,在市场竞争非常激烈的地方,例如中国的京沪穗深两两之间各有至少两家承运人的地方,OTA的存在感非常强。

那么,在美国航空的国内线主战场美国,竞争态势如何呢?

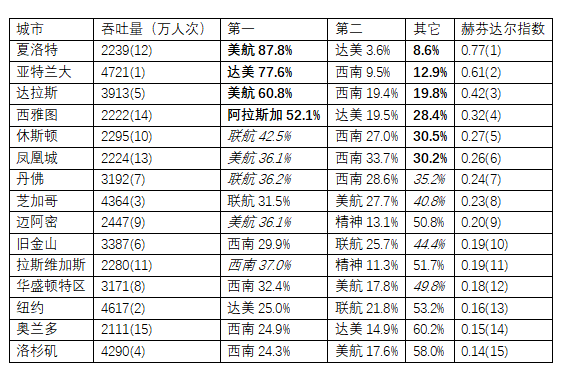

根据美国运输部运输统计局(Bureau of Transportation Statistics)2019年的统计,全美共有260个航空运输市场(例如,纽约市作为一个航空运输市场,有拉瓜迪亚、肯尼迪和纽瓦克等多个机场),共发送了7.8亿人次旅客。其中,最大的15个航空运输市场就发送了4.7亿人次旅客。

这15个市场的竞争态势如何呢?

亚特兰大、达拉斯、夏洛特和西雅图,第一大航空公司份额超过二分之一,首两大航空公司份额超过三分之二;

休斯顿、凤凰城,第一大航空公司份额超过三分之一,首两大航空公司份额超过三分之二;

丹佛,第一大航空公司份额超过三分之一,首两大航空公司份额超过二分之一;

芝加哥、旧金山、华盛顿特区,首两大航空公司份额超过二分之一;

迈阿密、拉斯维加斯,第一大航空公司份额超过三分之一;

只有纽约、奥兰多和洛杉矶,才是「第一大不到三分之一,首两大不到二分之一」的相对充分竞争的情况。

如果我们使用市场科学的经典理论赫芬达尔—赫希曼指数(Herfindahl-Hirschman Index)计算的话,可以看到在美国「选择航空公司」是少数地方的特权。仅有像纽约、洛杉矶和奥兰多三个城市,航空公司之间才有相对充分的竞争。在其它城市,要么是单一航司独大,要么是两家航空公司竞争,消费者没有充足的选择。

如果考虑国际线的话,情况就更有趣了。

美国三大航(美航、达美、联航)都有国际线网络的城市只有纽约(2483万人次,UA 16.2%、DL 11.2%、AA 4.2%)和洛杉矶(1254万人次,AA 7.3%、DL 6.9%、UA 4.2%);

有两家的城市有迈阿密(AA 39.5% DL 0.5%)、芝加哥(UA 25.8% AA 11.3%)和檀香山(DL 9.8% UA 4.8%);

如果你住在旧金山、亚特兰大、休斯顿、达拉斯、华盛顿特区、波士顿、奥兰多、西雅图、费城和底特律,你可选的美国承运人只有一家。

那么,考虑到Fly America Act(类似于我国的「关于加强公务机票购买管理有关事项的通知」)等政策提及的和大客户协议对于航线网络的要求,其实美国消费者(尤其是大客户消费者)并没有多少选择。

即使是对于那些还有竞争的市场,由于竞争规模大幅度缩小(多数只有两家),航空公司也能在大客户市场达成不需要OTA的解决方案——「最低价保证」。客人想要低价,航司大大可以拍胸脯表态——如果你发现对手的机票比我的便宜,那我赔给你就是了。这就进一步扼杀了OTA的最后一点空间——大客户们知道,即使在航空公司渠道预订,如果发现别家更便宜,也能拿回机票钱。

这样的话,航空公司就解决了大客户的第一件顾虑。

02

「连横」代「合纵」——Aggregator的事我也能干

Aggregator能做的另一件事是扩大覆盖。这在涉及国际航线或者多家航司的时候尤为适用——例如不少OTA在做的「自助中转」,就能够帮旅客组合一张「联程」机票出来。同时,Aggregator正如其名也能将国内外航司的同一航线或者中转方案的报价呈现出来。

但是这件事情并不是OTA的专利,航司也能提供类似的服务。

从最开始的双边代码共享,到1997年开始的航空联盟,再到2000年以后的合营(Joint Venture),航司在国际航线上共同进退,扩大覆盖的趋势越来越明显。如果说航空联盟提供的是航司之间的基础服务的话,Joint Venture则提供了面对客户时「共进退」的解决方案。通过合理设置Joint Venture的条款(例如支付等),即使是合作的外国航司,也可以满足Fly America Act等政务采购机票的要求。

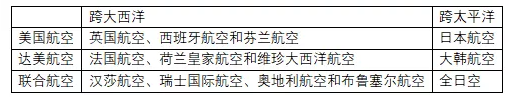

例如,美国航空和它的竞争对手联合航空和达美航空,在美国始发往东往西两个主要方向都和伙伴航司一起提供整体解决方案。

这种方案大大扩张了在单一航司官网等直销渠道上能够买到的航线网络覆盖面积。例如,传统上没有洛杉矶-吉隆坡航班的美国各航司,可以通过其跨太平洋航空网络接力完成(经过东京或者首尔中转)。通过在世界上最大的三个发达经济体的承运人之间「连横」而非和Aggregator「合纵」,航司进一步降低了大客户对Aggregator的需求。

这样的话,航空公司就解决了大客户的第二件顾虑。

03

步步紧逼的航司们正在逐渐形成「私域」

上述两步使得OTA在美国的航空市场份额一路下滑,纷纷转投尚存在激烈竞争的酒店市场。例如2019年Booking集团处理了8.44亿房晚酒店预订和7700万车天的租车,但只卖出了700万张机票;Expedia 2019年的收入有84.72亿美元(70.2%)来自于住宿业务,但只有8.69亿美元(7.2%)来自于机票业务。这和携程的业务架构是明显不同的:携程2019年营收有39%来自于交通票务,有38%来自于酒店。

但是,欧美航司和酒店并不打算就此停步,而是计划利用NDC能力进一步深挖Aggregators在大客户领域的护城河。例如,美联航和万豪的战略合作协议除了允许在「前程万里」和「旅享家」之间享受权益互通之外,也允许两家共同向企业客户推销包括机票和酒店在内的一站式差旅解决方案。

美国航空签下EY是一个标志性的事件——正如美联航包揽了苹果、特斯拉等硅谷企业的旧金山-上海航线一样,未来越来越多的头部客户会尝试着直接使用航司和酒店等生产者提供的差旅服务,而将Aggregators送入竞争更激烈的休闲旅游市场。这对Aggregators的影响可能是很深远的。

个人资料

个人资料  退出登录

退出登录

评论

未登录

User92110

2021-12-30

中国大量的中小企业,服务的成本是很高滴