“一只南美洲亚马逊河流域热带雨林中的蝴蝶,偶尔扇动几下翅膀,可以在两周以后引起美国得克萨斯州的一场龙卷风。”洛伦兹提出的"蝴蝶效应"(The Butterfly Effect),揭示了“混沌理论”现象:一件表面上看来毫无关系、非常微小的事情,可能带来巨大的改变。

该理论在商业经营中同样适用,长鞭效应(Bullwhip Effect,也叫牛鞭效应)是美国著名的供应链管理专家HauL. Lee教授对需求信息扭曲在供应链中传递的一种形象描述,指供应链上的一种需求变异放大现象。长鞭效应是市场营销中普遍存在的高风险现象,是信息流从最终客户端向原始供应商端传递时,无法有效地实现信息共享,使得信息扭曲而逐级放大,导致了需求信息出现越来越大的波动,此信息扭曲的放大作用在图形上很像一个甩起的牧牛长鞭,因此被形象地称为长鞭效应。

新冠(COVID-19)疫情当前,航空旅客出行意愿受到抑制,旅游和公商务需求急剧减少,全球航空业损失惨重。疫情导致了航班取消、飞机停飞、旅客订票周期缩短、退票改签频发现象,而旅客消费端超大规模的需求波动,带来了对航空运输业整个生产链条的破坏。在供应链管理中,这种需求变异放大现象被称为长鞭效应。长鞭效应对航空上下游相关企业极其有害,当其延伸至整个航空业链条,则形成了产能过剩和市场竞争加剧的问题。对于当前的航空运输供应链来说,新冠疫情带来的长鞭效应破坏力巨大,已经从航旅分销下游向飞机租赁和机场航油服务供应中游过渡,并一直向飞机制造产业上游扩散,整个航空运输产业都受到了严重的波及。

一、新冠疫情给航空业带来的巨大破坏作用

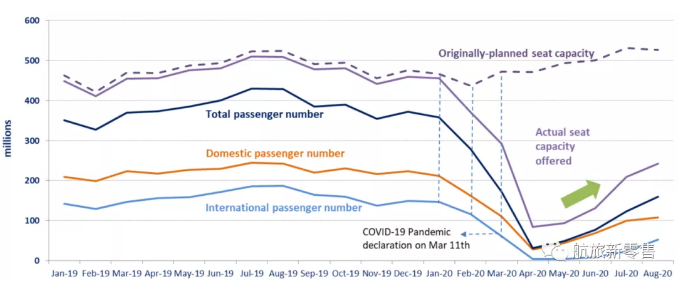

新冠疫情的出现,对于航空运输产业中的企业来说已经远远超过了一般的自然灾害。虽然曾经有几次历史上的突发事件导致了客运量的短暂下滑,例如:9·11事件,SARS,经济危机等,但此次疫情影响下,世界范围内客运量发生了历史上前所未有的巨大下降,2020年全球总客运量较预期下降了50%-60%。随着航空旅客需求的急剧下降,航空公司不得不降低产能以进行应对。

这是全球航空运输业都未曾预料到的情况,对产业链条中很多企业来说则是灾难级的影响。首当其冲的是机票分销商(包括机票销售代理和旅行社),大量的航班取消和销售退款截断了企业的现金流,中小型的机票分销商不得不选择关门停业甚至注销企业;航空公司在了解到旅客需求减少的信息后,纷纷选择了大量减少库存的措施(停飞飞机、减少航班运输生产、减缓座位销售)进行应对;对于飞机租赁、航材备件、航空食品、航空油料等供应商来说,早前的预订订单或被推迟、或被取消;在到达源头飞机制造商时,市场的需求则降至了冰点(航空公司忙于处理现有机队的停放和存储,基本没有新飞机的交付需求)。

旅客需求端的骤然下降,将整个产业都拉入了衰退周期的深谷。经过以上几次供需信息传递,新冠疫情的破坏作用就像海啸一样层层推进,产业前端的企业纷纷倒下,同时引起了后端巨大的连锁反应,打断了航空业固有的经营活动和商业模式。

图一:可用座位数与旅客运输量的对比情况

资料来源:ICAO ADS-B operation data

(一)关门停业,旅行社和机票销售代理的相继倒闭

世界旅游组织6月22日发布的数据显示,受到新冠肺炎疫情影响,今年1月份到4月份全球国际游客数量平均减少44%,旅游收入损失约1950亿美元,其中3月份游客人数下降了55%,4月份本应是旅游旺季之一的复活节假期更锐减97%。《世界旅游晴雨表》显示,亚太地区暴发疫情的时间最早,在今年前4个月受到的打击也最为沉重,游客抵达人数下滑了51%,其次分别是欧洲44%,中东40%,美洲36%和非洲35%。

中国旅游研究院经过研究性质的测算,预计2020年全年国内旅游人次将负增长15.5%,全年同比减少9.32亿人次;国内旅游收入负增长20.6%,全年减收1.18万亿元。

国内天眼查的统计数据显示,受疫情影响,截至3月27日,2020年我国总计有6456家涉旅企业注销,其中,包括1670家旅行社,46家景区相关企业,1890家酒店以及274家航空类企业,北上广三地占了全部注销企业总数的19.8%。

(二)破产保护,航空公司艰难求生

2020年上半年,疫情对全球航空业造成巨大冲击,全球航空业需求大幅萎缩,全球航司纷纷大幅削减运力,收入锐减、甚至出现流动性危机,整个航空业都遭遇了经营危机,部分航空公司甚至遭遇了生存危机,疫情发生以来已有二十多家航空公司申请破产保护。国际航空运输协会(IATA)呼吁世界各国政府在疫情期间对行业提供援助。

来自IATA的预测,全球航空业2020年亏损将超过840亿美元,经历迄今最惨淡的一年;全球航空业今年收入可能从去年的8380亿美元减半至4190亿美元,2021年有望回升至5980亿美元。海外疫情发展形势严峻,未来航空客运市场复苏将取决于海外疫情形势与各国政策措施,预计需要较长的复苏期。根据预测,新冠疫情对航空业的影响将持续多年,全球航空客运量最早要到2024年才有望恢复至疫情前的水平。

(三)减产裁员,飞机制造商降低产能

新冠肺炎疫情的演进蔓延至航空制造业,由于航空公司运营形势严峻,业绩持续低迷,导致飞机订单或取消或延期接收。美国波音公司和欧洲空客公司近日相继公布的经营数据显示,今年二季度两家公司双双出现亏损。其中,波音净亏损24亿美元(去年同期亏损29亿美元),亏损幅度有所收窄;空客净亏损14.38亿欧元(去年同期为盈利11.57亿欧元),连续三个季度出现亏损。

由于飞机销售受到冲击,为了应对疫情危机,空客计划裁员1.5万人,裁员幅度相当于员工总数的11%。未来两年的产量预计也将低于疫情前水平的40%。空客表示未来支付的重组费用预计达12亿至16亿欧元。波音公司也在急于裁员,8月18日波音公司准备今年以来第二次向员工提出自愿离职买断要约,这是在4月份宣布裁员10%的目标后进一步加大裁员力度。

欧洲最大航空发动机生产商英国的罗尔斯·罗伊斯公司8月27日发布报告称,由于新冠肺炎疫情对全球航空业造成史无前例的沉重打击,全球对于航空发动机的需求大幅下降,今年1月到6月该公司发动机交付量下降了50%,该公司今年上半年巨额亏损54亿英镑(约合人民币490.91亿元)。在5月份已经宣布因疫情影响计划裁员9000人,占全球员工总数多达五分之一,据称目前已经完成裁员4000人。

二、长鞭效应对航空运输产业的持续影响

早在1905年的科学研究发现,在鞭子的甩击过程中,鞭身上一段的能量会传递到下一小段,逐节积累的能量传递到质量越来越小的鞭子末梢,最终可以让它的速度达到惊人的2倍音速。而其中鞭身卷出的圆圈在超过音速的时候,就会形成特别大的音爆响声。因此鞭子也是人类创造的第一件可以超越音速形成音爆的物品。当这一物理现象在商业中呈现出来,就是信息差造成的供应量调整如鞭子能量一般呈爆炸式层级变化的“长鞭效应”。此次航空业长鞭效应出现的原因,不是来自航空公司的产能调整,而是旅客端需求的变化;尽管自3月以后,全球疫情拐点已经逐步显现,但航空旅客的消费者信心修复还有待时日。

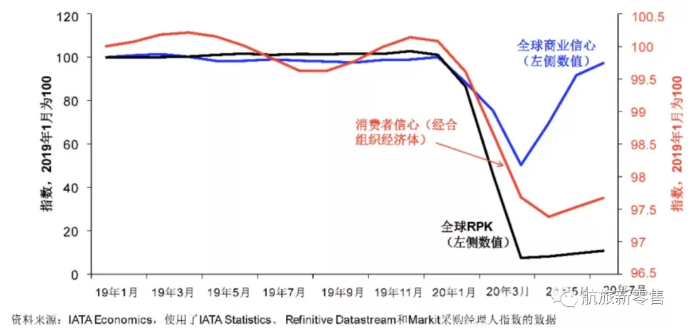

在9月1日发布的《7月份航空旅行继续缓慢增长》(Slow expansion of air travel in July)报告中,IATA指出:信心缺乏及旅行限制抑制了休闲旅游。根据分析,航空旅行恢复的曲线类似并稍低于经合组织国家的消费者信心指数曲线,而与全球商业信心指数曲线偏离较远。

图二:全球商业信心、消费者信心与RPK指数对比

此外,各国的疫情防控政策和要求增加了消费者的不确定性,全球的航空需求持续疲软让航空公司的期望再次落空。当前航空公司增加班期和投入运力的速度高于实际需求的增长速度,航空客座率持续低于损益平衡线,整个行业仍然处于亏损状态。因此带来的长鞭效应正在不断向后延伸。

![]()

图三:全球航空可用座公里(ASK)与收入客公里(RPK)的走势分析

三、浅谈航空运输产业的生态修复

当前新冠疫情最有效的防控办法,仍然是控制人与人之间的交往距离,隔离病毒感染者,不给病毒创造传染机会。作为全球化的服务产业,航空运输业在本次疫情中受到的影响和冲击无疑是最为严重的。疫情带来的航空出行需求量减少,破坏了原有供求关系的平衡性,是不可再生的需求和供给。航空运输产品具有无形性、生产和消费的不可分离性、产出的异质性以及不可存储性等特性,旅客需要面对面的服务。航空运输业不可能像制造业那样,在疫情过后还可以加班加点地“抢夺”回来。

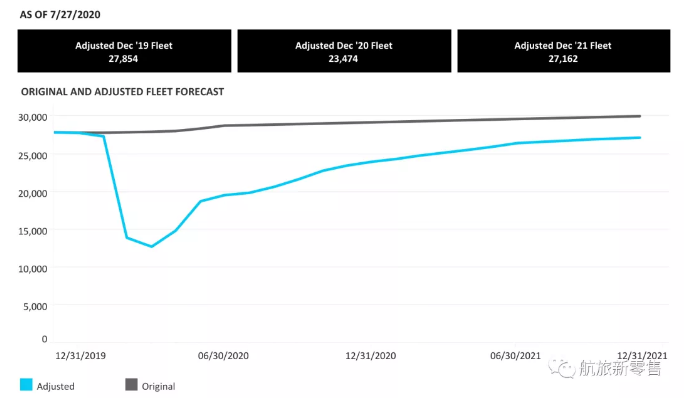

(一)航空运输机队缓慢复苏

面对新冠疫情,航空公司首要进行决策的是维持何等规模的生产量(即运力规模和航班数量)。在疫情爆发之前,全球运输机队规模在2020年1月初的高峰时曾达到近28,000架飞机。而在1月至4月初疫情大流行时,有将近70%的全球机队停止运营,短短几个月内就将超过18,000架飞机送入了仓库。

航空公司迫切希望将停飞的飞机重新投入生产运营,但是由于疫情的反复,航空需求并未像预期一样出现反弹。随后的4月至7月,约有9,800架飞机被航空公司解封并重新投入航线。截至7月10日,全球在役机队数量约为19,200架飞机。

根据来自Oliver Wyman的预测模型,全球国内航空运输市场的复苏优先于国际航空市场。航空公司倾向于恢复窄体飞机,而一些型号的宽体机体会加速退役;预计到2022年中,国内航空旅行可达到2019年的水平;而预计要到2023年中旬,国际旅行才会恢复至2019年的水平。

图四:2020年-2021年全球运输机队恢复情况

图片来源:Oliver Wyman《COVID-19 Impact On Commercial Aviation Maintenance》

(二)航空运输市场的恢复要慢于全球经济的复苏

在经历了疫情早期近乎停摆的状态后,随着疫情的逐步控制,整个产业正在逐步恢复,但仍然需要经历较长的修复周期。来自IATA的预测:乐观情景下,如果能快速研制出疫苗并快速进行核酸检测,全球经济可能在2020年底恢复到2019年的水平;一般情景下,全球经济将在2021年恢复到2019年的水平;而悲观情景下,如果疫情出现第2波反弹而且发生金融危机,全球经济要到2023年才能恢复到2019年的水平。

图五:全球航空收入客公里(RPK)的恢复预测

GDP的报复性反弹并不会立即提振航空运输业。受旅行和出入境限制措施的影响,商务旅行需求受到抑制,消费者的信心仍然很弱,而在信心恢复之前,休闲旅行也不太可能恢复。旅行大众的信心恢复是行业恢复的重要支撑,也是最艰难的部分。IATA下调了RPK的增速预测,2021年会同比2020年增长75%,但仍比2019年的水平低36%。根据IATA的预测,整个航空业到2024年才能恢复到2019年的水平。

(三)航空公司的选择性难题,保住市场份额还是减少亏损

对于需求减少带来的市场波动,除了降低产能,航空公司没有更好的应对策略。保守的做法是整个行业跟随疫情的逐步控制而逐步恢复产能,但是这种理想状态不可能达到。一方面,各家航空公司缩减原有的产能需要时间周期;另一方面,各家航空公司对市场恢复周期的预期并不一致。对于悲观的的航空承运人来说,他们的选择是停放并封存一部分飞机,推迟甚至取消新飞机的订单来节省宝贵的现金;而那些乐观的航空承运人则选择了反向操作,他们加快恢复既有机队的运营,并择机抢占市场份额。

市场需求短缺情况下,航空运输企业一些提前回款的销售行为虽然能刺激消费,带来一定的现金流,但当市场上出现过多的同质产品,则往往会将企业短期博弈行为演变成价格竞争。为控制新冠疫情带来的长鞭效应对航空运输产业的影响,我们认为航空公司和相关企业可以采用以下几点措施,有效降低长鞭效应对企业效益的影响:

1、加强对旅客出行意愿的调查和分析,降低对市场需求预期的不确定性。信息系统能有效地抑制市场需求变动的预期心理,航空公司需要加强销售端的客户数据分析,并通过与行业内的专业机构合作,对当前阶段的旅客出行意愿进行问卷调研,实时掌握旅客出行需求数据。同时,根据需求及时调整和增减航班,减少不合理的航班生产计划。

2、加强信息分享和数据交换,与上下游供应商共同分摊对市场预期的风险与承诺。对于飞机租金、航材备件、机场服务、航空食品等大项采购支出,航空公司需要与产业链条中的合作伙伴之间充分的进行信息分享,以维持较低的采购成本。此外,通过航旅产品创新,缩短产品上市时间,增加旅客预订以回笼资金。

3、建立策略联盟:通过与行业内的企业合作,共同组建价格策略联盟,协调彼此的冲突和利益,将能有效的降低部分企业的自利行为,以便利提升行业整体的竞争优势。

个人资料

个人资料  退出登录

退出登录

评论

未登录