【环球旅讯】1月2日,总部位于比利时布鲁塞尔、且在瑞典上市的Radisson Hospitality AB(以下简称“瑞典丽笙”)董事会的独立委员会发表声明,建议股东不接受由锦江国际牵头的财团提出的强制收购要约。

2018年11月13日,以锦江国际为首的财团通过联合收购平台Aplite Holdings AB宣布已经通过Radisson Hospitality, Inc(原Carlson Hotels, Inc.,总部位于美国,以下简称“美国丽笙”)收购了瑞典丽笙的87,552,187股(50.21%)股份。

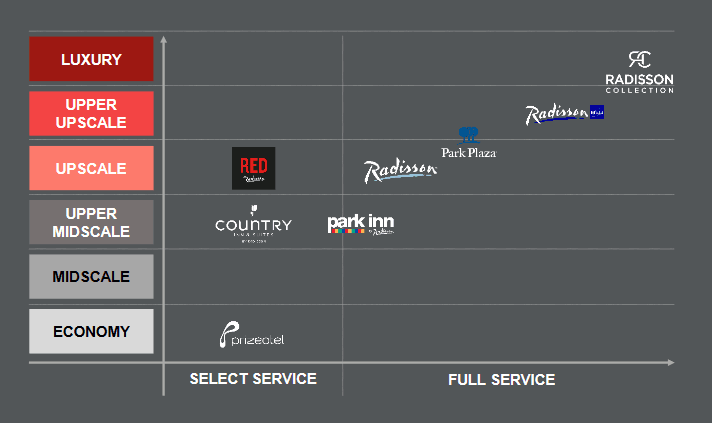

公开资料显示:美国丽笙是丽笙酒店集团的品牌持有方,亦是丽笙分销平台及预订系统的持有方,并负责丽笙在美洲及亚太地区的酒店运营;瑞典丽笙作为独立实体在瑞典上市,与丽笙酒店品牌Radisson Blu、Radisson、Park Inn by Radisson、Radisson RED、Radisson Collection在欧洲、中东及非洲地区通过Master Franchise 协议进行运营,瑞典丽笙同时还持有丽笙经济型酒店品牌prizeotel约49%的股份。丽笙在全球114个国家运营超过1400家酒店。

12月11日,锦江国际为首的财团提出了强制收购要约,拟以每股40瑞典克朗的价格收购瑞典丽笙剩余的49.79%股权。如果瑞典丽笙在要约收购结算之前向股东支付任何股息或进行其他价值交易,其对价将会相应减少。

在收购要约中,财团还宣布了与海航集团曾间接持有的瑞典全资子公司HNA Sweden Hospitality Management AB达成协议,借此收购瑞典丽笙另外的约18.16%的股份和投票权。

收购要约的接纳期为2019年1月7日-2月1日,且瑞典丽笙须在2月初前两周内对该交易发表回应声明。根据具体情况,接纳期有延长的可能。

根据财团的书面要求,丽笙酒店独立委员会已经允许财团进行与履行收购要约相关的有限确认尽责调查。财团并未收到与瑞典丽笙相关的内部消息。

独立委员会已聘请Benedetto,Gartland & Company担任财务顾问、Gernandt & Danielsson Advokatbyrå担任法律顾问。另外,Rothschild & Co已经根据要约条款,针对向瑞典丽笙股东提呈的现金对价起草了《公平意见书》。

独立委员会已经按照《收购规则》条款评估了财团提出的要约,并建议丽笙酒店的股东不接受该收购要约。

该建议是在综合考虑与要约评估相关的若干因素之后提出的。这些因素包括但不限于瑞典丽笙目前的战略和财务状况、未来发展潜力以及相关机遇和风险。

独立委员会指出,建议股东不接受收购要约,要约本身可能会进一步降低瑞典丽笙股票的流动性,股权结构也可能会变得更加集中,这些都不利于其他股东的权益。

Rothschild & Co的《公平意见书》支持了独立委员会的意见。声明所附录的《公平意见书》认为,从财务角度来看,根据要约条款向瑞典丽笙股东提出的现金对价并不合理。

根据收购规则,独立委员会必须根据财团宣布的要约内容发表观点,具体包括实施要约对瑞典丽笙可能造成的影响(尤其是就业雇佣方面)、财团对瑞典丽笙的战略计划及其对就业雇佣和营业地点产生的影响。

在12月11日宣布收购要约的新闻稿中,财团表示:“我们会支持瑞典丽笙酒店的管理层根据公司目前的发展战略自行开发业务,完成收购要约并不会对丽笙酒店的组织、员工及其就业或者营业地点会带来任何重大变化或不利影响。”

独立委员会对财团的声明并未有质疑。(本文由Xenia编译自GlobalNewsWire)

个人资料

个人资料  退出登录

退出登录

评论

未登录

游客

2019-01-03

对于任何一家品牌集团,品牌越多肯定是越好,但对于酒店加盟商来说,商业风险就越高——不仅有来自竞争者的品牌,而且来自同一品牌家族内的同类产品,还记得2015年的那一次至今记忆犹新的行业风波吗?

加盟商对品牌扩张的担忧对酒店业来说并不新鲜,但考虑到过去四年来不断加强的整合趋势,业主确实也越来越式微。

酒店品牌大佬们越来越强势,这是个弱肉强食的年代。